阅读:0

听报道

相信上面这张图,很多业界人士都注意到了。

3月25日,中海油发布了2019年业绩报告,最让清泉感兴趣的就是这张2013年以来的“桶油主要成本”柱状图。中海油2019年的业绩非常“靓丽”自不必说,在国际油价同比下降超过10%的情况下,中海油2019年盈利能力逆势上升,全年净利润大幅增加至人民币610.5亿元,同比上升15.9%,的确很难得。但最让清泉惊讶、惊喜和感动的还是这张成本柱状图。

说到惊讶,就是中海油2019年已经将“桶油完全成本”成功控制在了30美元以下。中海油此次使用了“桶油主要成本”,按照清泉理解,并咨询相关财务专业人士,实际上就是普遍意义上的“桶油完全成本”概念,是全成本的口径(但未包括财务费用、勘探干井费用)。所谓全成本,就是由企业前期“资本性支出”(Capex, Capital Expenditure)产生的成本,这体现在“折旧、折耗和摊销”中;加上当期“费用性支出”(Opex,Operational Expenditure)产生的成本,即柱状图中的作业费、弃置费、销售及管理费用、以及除所得税以外的其他税金。当期费用性支出产生的成本也叫“付现成本”。

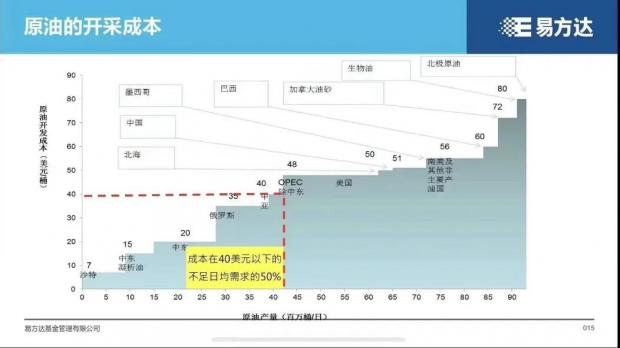

中海油将“桶油完全成本”控制在30美元以内,之所以难得,是因为同口径比较的话,2019年中国石油企业的平均成本在50美元左右。从下面这张图可以看出,中国境内的平均开采成本(这里的“开采成本”,实际上就是“完全成本”)约为50美元左右。其他国家的桶油完全成本从7美元到80美元左右不等,沙特无疑是最低的,这也是沙特此次能够“单挑”俄罗斯的主要原因。中海油能将成本控制在中国企业平均成本的60%以下,实属不易。

说到惊喜,就是即便国际油价低至20美元,甚至15美元,中海油依然可以活下去。其实,超低油价环境下,影响石油企业能否存活下去的关键是上面提到的“付现成本”,也就是当期现金支出产生的成本。极端状态下,也即企业在不考虑前期投资对成本带来影响的情况下(前述“折旧、折耗和摊销”成本),只要能平衡当期的“付现成本”,就不至于造成企业现金流断裂而活不下去的局面。显而易见,2019年,除去16.87美元的折旧、折耗和摊销,中海油的付现成本只有12.91美元。这意味着,只要平均实现油价不低于13美元,中海油就能活下去。考虑其他不可控因素和不可预见费用,中海油“活下去”的成本天花板预计在15美元左右。这是了不起的成本控制成果。

我们知道,近期布伦特油价已跌至26美元/桶左右,而WTI已跌至21美元/桶左右。不排除油价进一步大幅下挫的可能性。一旦布伦特油价跌至20美元以下,清泉真的不知道到时还能有多少企业能够支撑得住,但只要不低于15美元,相信中海油会支撑得住。

(中海油海上平台)

说到感动,就是中海油作为石油央企,却能够像跨国标杆企业和优秀私营企业一样,能够将成本控制得如此之好。2014年以来这一轮的低油价环境,已经让全球大大小小的石油公司学会了如何“过冬”,裁员、缩减投资、降薪、兼并收购、退出高成本资产等等,一系列降本增效的手段已经使得石油企业的成本与2010年前后的高油价时期相比,下降至少20%以上。但是,截至目前,绝大多数石油企业的“桶油完全成本”依然在45美元左右徘徊。能够将桶油完全成本控制在30美元以内的,并不多见,甚至用凤毛麟角来形容也不为过。但中海油做到了,估计也是中国石油企业中成本控制得最好的。这与中海油的海上油气开发成本相对较低(单体油田的储量基数大、品质优、加上海上“1个平台、N口井”的模式可以摊薄开采成本,桶油产量高)、公司员工数量精干、管理经营管理水平较高等不无关系。

其实,除了中海油,还有一家企业,也成功将2019年的“桶油完全成本”控制在了30美元左右,这就是中石油的海外子公司——中国石油国际勘探开发公司(CNODC)。依靠海外油田开发的作业者地位,主力产区主要在中东、非洲和中亚这些低成本产区,合同模式和资产的优化组合,以及人员精干等一系列因素,中石油海外业务的成本优势依然明显,CNODC抗击超低油价的能力依然很强。

(中国石油伊拉克油田项目)

说到这里,清泉还是要为大多数国内石油企业能否挺过超低油价的“极寒天气”捏一把汗。中国石油公司、特别是国有企业控制成本的手段无疑比国际同行要少很多。比如,国有企业不能随意裁员;不能根据现有资产状况,依据市场规则,自由地退出一些低效无效资产,自由收并购一些符合企业自身战略的资产;不能根据市场供需状况,自由地消减和增加产量。说到底,国有石油企业除了按照市场规则进行生产经营,更重要的是保障国家能源安全,以及履行好企业社会责任。这导致国有企业进行降本增效时,无疑被捆住了手脚。

目前,新冠疫情全球爆发危机尚未得到有效控制,沙特、俄罗斯和美国页岩生产商的“肉搏”下步如何演绎尚不得知。全球石油市场正进一步滑向深渊,何时见底,目前尚不得知。根据知名油气咨询公司埃信华迈(IHS)的分析,不排除油价会进一步跌至10美元左右的“至暗时刻”出现。

(据埃信华迈的分析,极端“低情景”下,油价可能在5月份跌至10美元左右)

若最坏的情景来临,油价真的跌至10美元/桶,则中国石油企业该怎么办?全球石油市场该怎么办?世界油气工业怎么办?

说到底,油价的刚性约束就在那,不服不行。油价是促进资源配置的“无形之手”,上涨可以带动资本投入,下跌则是一种淘汰机制,促进市场重新洗牌。曾经,市场规律告诉我们,成本决定了价格。但于当下的石油市场而言,根本不是这回事。我们不得不承认这样一个现实:成本不是油价的底线,但油价却是成本的天花板。

(原创不易,转载或引用请务必先联系“清泉能源”。)

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号